中国经济进入新常态,GDP增速放缓,私人财富的积累速度也在放缓。

至品生活 编辑:李维娜 撰文:崔烨

根据兴业银行和波士顿咨询共同进行的调查显示,私人银行客户的财富来源正从“以创办公司获利为主”转向“投资金融市场获利”,而资产配置逐步由原来单一的“房产为王”,迈向多元资产组合的“综合投资”新时代。在这个变化莫测的新时代里,高净值人群要想维持财富的高速增长,必须重视金融投资,而如何进行投资,不妨将这类专业问题交给专业人士。

富豪:赚钱更难了

大多数人都希望自己的财富可以变得越来越多,自己越来越富有。但财富增长是一个长期过程,如何才能让自己的财富增速变得更快呢?

日前,著名的财经作家吴晓波在其个人微信公众号上发布的一篇文章指出,一个人的财富是由资产、投资收益率以及杠杆能力决定的,而投资能力、资产能力、杠杆能力也决定了每个人的财富增速。

然而,需要认清的现实是,资产或说财富的积累似乎正在变得越来越困难。

兴业银行和波士顿咨询此前联合发布的私人银行调查报告显示,随着中国经济进入新常态,私人财富积累速度进一步放缓,预计2016-2020年将以13%左右的年均复合增长率平稳增长至196万亿元。与私人财富规模类似,高净值家庭数量的增长也将结束曾经高达年均近30%的高速增长。而随着中国经济结构转型,高净值人群增速将趋缓,至2020年将以约11%的年均复合增长率增长至346万户。

从30%的增速回落到11%,这一差额不容忽视。

回溯过去,中国富豪巨额财富的快速积累,与近10年来房地产与制造业的强大致富能力不无关系。2015年胡润全球富豪榜中,中国上榜富豪中来自房地产与制造业的富豪占比为47%,远高于全球24%的平均水平。

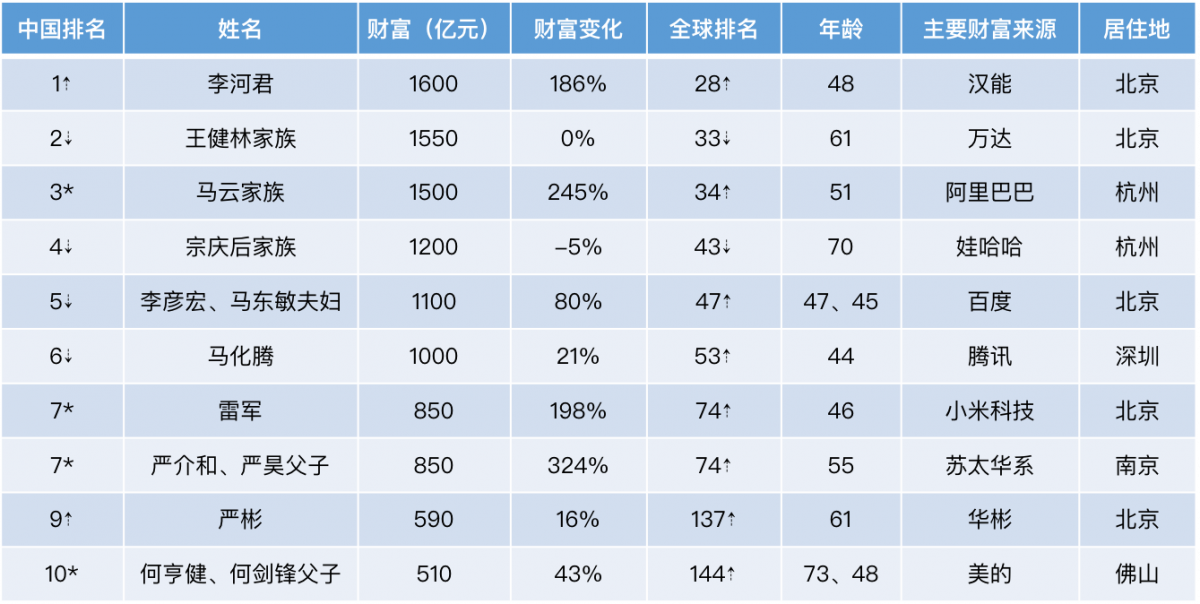

2015年中国富豪前十名,资料来自《2015年胡润全球富豪榜》

简单来说,企业主成为我国高净值人群中的“中流砥柱”。然而,这样的局面正在逐渐改变,私人银行客户的财富来源正从“以创办公司获利为主”转向“投资金融市场获利”。无论是房地产监管政策的频频出台,还是国家经济进入新常态,要想在上述两个行业内成立企业并快速掘金变得越来越困难。

投资者:收益变少了

事实上,变得越来越富有的高净值人群,从来没有忽视过投资的作用。然而,这一投资或许更集中在房地产方面,而金融投资的利刃没有真正被挥出。

正如上文所言,过去几年,房地产行业不仅造就了一大批富豪,也使得“买房”成为高净值人群投资的首选。房地产方面,自1998年房改以来,中国居民住房刚性需求的集中释放导致房价持续快速上涨,进而为房地产行业带来了超高利润率。2006年至2013年房地产上市企业平均净利润率为21.1%,远高于同期规模以上工业企业5.2%的平均水平,由此催生了一大批房地产富豪。

过去20年,购买房产的投资者确实享受到了财富的快速增加,房地产投资造就了一批富裕人群。在波士顿咨询连续两年的调查中,均有近一成私人银行客户表示其主要财富来源是房地产投资。

但如今房地产市场经过几年的宏观调控,已经告别了高速增长的黄金年代。许多投资者也意识到房地产投资回报的不确定性,并开始逐步调整房地产投资的配置比例。可以预见的是,个人投资者对房地产投资的热情或将持续消减,原本被房地产市场吸纳的巨大投资需求会逐步向外释放,金融资产的配置需求相应增加,从而推动中国个人资产配置逐步由原来单一的“房产为王”,迈向多元资产组合的“综合投资”新时代。

对比兴业银行与波士顿咨询连续两年发布的私人银行报告,可以发现一个有趣的现象。在2016年的报告中,超过70%的受访者认为2017年内在中国部分区域会出现房价下跌现象,个人投资者对房地产投资的热情或将持续消减。而在2017年的报告中我们却发现,高净值人士对房地产市场比较乐观,54%的受访者认为,至少一二线城市的房地产价格将继续上涨,但整体上涨预期没有去年强烈。

虽然受访者对于房价涨跌的预期确实存在核心与非核心城市的区分,但是整体来看投资热情却在短时间内发生了改变,从“热情消减”变为了“乐观”。

换句话说,个人投资者在做出投资决策时非常容易受到当下市场情况的影响。而需要明确的是,2017年宏观市场环境仍然充满了不确定性,如国际政治经济环境日趋复杂,“黑天鹅”的出现可能愈发频繁;国内经济转型深入,一系列监管政策的出台都可能对市场产生影响。对于个人投资者来说,这种着眼于当下的投资方式极有可能影响到投资收益,甚至带来亏损。

机构:专业投资看我的

可以说,房地产市场的分化,为各大财富管理机构打开了机会的大门。资金寻找其他投资标的的渴望,推动了股市、债市、私募股权等各类投资市场的发展。

这同时也给高净值人群的投资带来了启示:依靠机构进行金融投资或许更靠谱。

2017年是私人银行进入中国的第十个年头,这个传统大佬为高净值人群提供的高端服务的市场规模正在逐渐扩大。目前,中资商业银行私行总客户数已超过50万,管理客户资产近 8万亿元,但同时也面临专业能力不均衡、业务模式同质化等问题。

除了内部的同质化竞争加剧,第三方财富管理机构在国内的兴起也加剧了高端理财市场的竞争。可以肯定的是,私人银行在合规、监管方面比第三方机构来得更让人放心。但是,不再满足于私人银行“重固收、轻权益”的投资现状,想在第三方机构寻找突破的高净值人群又该如何选择?

以下两点要重点考量:

一、第三方机构销售的产品是否接受监管。虽然第三方财富管理公司本身没有对应的监管机构,但是其所销售的产品均有相关部门进行监管。比如信托是银监会监管的,资管计划是证监会监管的,契约型基金是基金从业协会监管的,而基金从业协会受证监会监督和指导。

二、是否具备以客户为中心的资产配置能力。这需要高净值人群在投资之前对机构进行全方位多角度的考察,主要包括:

1.公司股东及品牌。雄厚的股东背景和管理能力,也往往意味着这家财富管理机构能够稳健运营;

2.丰富的产品线。专业的财富管理机构不是推销产品,而是提供理财规划和资产配置服务。第三方机构会先对客户的基本情况进行了解,包括资产状况、投资偏好和财富目标,然后根据具体情况为客户定制财富管理策略,提供理财产品,实现客户的财富目标。

3.风险控制能力。必须考虑到所选择的公司是否有风控管理部门,保证产品的合规、合法和安全性,保障客户的财富增值。